Публикации по теме Инфляция

15 ноября 23

Обзор экономической ситуации и прогнозы Jusan Analytics (октябрь 2023)

Сегодня мы опубликовали наше видение развития макроэкономической ситуации и прогнозы по основным экономическим индикаторам.

Глобальная деловая активность постепенно слабеет и едва ли находится в зоне роста. Последствия высокой инфляции и антиинфляционных мер ослабляют спрос и ограничивают возможности расширения бизнеса. Объемы глобальной торговли показывают слабоположительный рост, однако ситуация оценивается как неустойчивая в результате ухудшения экономических перспектив в большинстве развитых стран.

При этом геополитическая нестабильность на фоне обострения ситуации на Ближнем Востоке усиливается. Последствия изменяющегося климата создают дополнительные риски роста ценового. Проинфляционный баланс рисков способствует удлинению периода жесткой монетарной политики.

По итогам 9 месяцев темп развития экономики Казахстана замедлился до +4.7%. Основным фактором стали проблемы в сельскохозяйственной отрасли. Ее развитие показало падение на -9.9% за счет высокой базы 2022 года и неблагоприятных для урожайности погодных условий на севере страны. Главными двигателями роста экономики остаются строительство, торговля, а также промышленность.

В результате более быстрого развития экономики в текущем году мы ожидаем рост ВВП по итогам года в диапазоне 4.6-5.0%.

Инфляция продолжила замедление и в октябре сложилась на уровне 10.8%. При этом месячный прирост цен ускорился. Во-первых, за счет исчерпания сезонных факторов, и во-вторых, вследствие роста импортных цен из-за ослабления тенге к доллару почти на 2%. Глобальный рост цен на сахар и зерновые, введение торговых ограничений на сельскохозяйственные товары в основных странах-экспортерах, повышенная геополитическая напряженность будут оказывать давление на продовольственную инфляцию в стране. Кроме того, сохраняющийся потенциал фискальных стимулов и активный канал потребительского кредитования способствует дальнейшему поддержанию спроса перегретым. По прогнозам команды Jusan Analytics инфляция по итогам года сложится около 10-11%.

В октябре средний курс доллара ослаб почти на 2% и составил 477 тенге. Факторами ослабления выступили снижение базовой ставки и глобальное укрепление доллара на фоне рисков по дальнейшему ужесточению денежно-кредитных условий в США. При этом к концу месяца поддержку курсу оказало улучшения странового рейтинга и дополнительная продажа валюты из Нацфонда. Мы ожидаем корректировку курса в диапазоне 472 – 489 тенге за доллар по итогам года.

Периодические исследования

ВВПИнфляцияОбменный курсБазовая ставкаJusan Analytics

05 октября 23

Обзор экономической ситуации и прогнозы Jusan Analytics (сентябрь 2023)

Сегодня мы представляем нашу очередную презентацию с видением развития макроэкономической ситуации и обновленными прогнозами макроэкономических показателей по итогам проведенного прогнозного раунда команды Jusan Analytics «Сентябрь, 2023».

Существующий баланс рисков говорит в пользу сохранения жестких финансовых условий в мире и умеренной вероятности возникновения новых вызовов для глобальной экономики, благодаря продолжающемуся геополитическому конфликту. По сравнению с прошлым периодом мы отмечаем некоторое усиление рисков финансовых рынков, связанных с продолжающимся циклом повышения процентных ставок на фоне медленного снижения глобального ценового давления. Экономическая активность находится в зоне минимального за последние 7 месяцев роста. Основным тормозом в мировом производстве выступает большая четверка европейских стран (Германия, Франция, Италия и Испания).

Ввиду переоцененности негативных ожиданий мы продолжаем наблюдать постепенную корректировку прогнозов ведущих МФО. По июльскому прогнозу МВФ рост глобального ВВП на этот год был повышен с 2.8% до 3.0% с последующим сохранением таких же вялых темпов роста в 2024 году. Основным риском для текущих прогнозов МФО по перспективам глобальной экономики выступает рост цен и дальнейшие антиинфляционные меры.

Пока мы отмечаем постепенное ослабление инфляции в ведущих экономиках: в США с 6.4% до 3.2%, в Еврозоне с 9.2% до 4.3%, в Великобритании с 10.1% до 6.7%. При этом беспокойство вызывает наблюдаемый с конца августа рост цен на нефть и топливо, который может ограничить дальнейшее снижение глобального ценового давления.

Глобальный долг продолжает бить новые рекорды и является ключевой уязвимостью для всех стран в мире на пути к сохранению финансовой устойчивости. Неопределенности добавляют продолжающийся геополитический конфликт и неблагоприятные погодные условия, которые среднесрочно способствуют сохранению повышенной инфляционной среды и возможным конъюнктурным колебаниям.

Среднемесячная цена на нефть марки Brent в сентябре впервые с августа 2022 года составила 92.9 долларов и выросла почти на 9.0% по сравнению с августом. В результате сокращения поставок сырья на рынке нефти (в частности, со стороны Саудовской Аравии), смягчения опасений по поводу спроса со стороны Китая и сокращения мировых запасов, мы ожидаем до конца года стабилизацию цен в диапазоне 92-101 долларов.

По итогам 8 месяцев темп развития экономики Казахстана ускорился на 0.1% по сравнению с данными за 7 месяцев и сложился на уровне +4.9%. Позитивная динамика роста сохраняется во всех отраслях экономики, однако демонстрирует разнонаправленные тренды. Основной причиной ускоренного роста остаются строительство, торговля и промышленный сектор. Тогда как наибольшее негативное влияние оказало сельское хозяйство, где падает растениеводство в результате как неблагоприятной погоды на севере страны, так и хорошего урожая прошлого года.

В результате более быстрого развития экономики в текущем году в рамках нового прогнозного раунда нами был пересмотрен прогноз роста ВВП на текущий год: 4.2-5.0%. На это будут влиять устойчивый внутренний и внешний спрос, продолжающаяся инфраструктурная модернизация и ремонтные работы из-за накопленных проблем в сфере ЖКХ, ослабевающее ценовое давление совместно с восстановлением доходов населения и повышенными расходами бюджета.

Таким образом в текущем году мы ожидаем сохранения экономики в зоне перегрева, что в долгосрочной перспективе может негативно сказаться на инфляции.

Инфляция продолжает замедление и по итогам 9 месяцев сложилась на уровне 11.8%, что оказалось ниже наших ожиданий. В будущие месяцы мы ожидаем дальнейшего ускорения темпов месячной инфляции. Согласно обновленным прогнозам мы ожидаем инфляцию к концу года на уровне 10.7-12.2%.

В сентябре средний курс доллара заметно ослаб и составил 467.86 тенге, что превысило наши ожидания и послужило одной из причин пересмотра прогноза в сторону ослабления тенге. Основными предпосылками для этого служат снижение предложения иностранной валюты на рынке, ожидания по снижению базовой ставки, значительный рост импорта и рост ставок ФРС вместе с глобальным укрепление доллара. В результате, мы ожидаем корректировку курса в диапазоне 472 – 489 тенге за доллар по итогам года.

Сравнение результатов базового сценария прогнозного раунда Jusan Analytics «Июнь, 2023» и «Сентябрь, 2023» и календарь будущих прогнозных раундов представлены в конце нашей публикации «Обзор экономики».

Периодические исследования

ВВПИнфляцияОбменный курсБазовая ставкаJusan Analytics

09 августа 23

Монетарные условия (май 2023)

Согласно динамике RMCI в мае 2023 года наблюдается дальнейшее усиление монетарной жесткости. Движение составляющих индекса носит однонаправленный эффект на цены в экономике, при этом основной вклад в ужесточение монетарных условий вносится курсовой компонентой. Оба составляющих индекса RMCI по итогам мая 2023 года стали сильнее отклоняться от своего равновесного значения.

Несмотря на все больший переход реальной процентной ставки в зону положительных значений, обеспеченное ослаблением ценового давления при сохранении базовой ставки НБРК на уровне 16.75%, сдерживающий эффект на потребительское поведение населения она оказывает слабое.

Во-первых, решения населения сберечь или тратить исходят из их инфляционных ожиданий, которые по итогам мая 2023 года были выше фактической динамики прироста цен (17 против 15.9), и отражают интуитивные ожидания экономических агентов дальнейшего роста инфляции за счет влияния ценовой конъюнктуры на рынках ЖКУ и ГСМ. А во-вторых, доступность потребительского кредитования, а также активный фискальный рычаг увеличивают стимулы для сохранения потребительского спроса избыточным, что продолжает создавать дисбаланс в рыночных силах.

Сохраняющееся расширение положительного разрыва в реальном эффективном курсе тенге, обеспеченное в том числе высокой базовой ставкой, приводит к усилению сдерживающего эффекта от монетарных условий на импортную составляющую цен. Таким образом, основное влияние денежно кредитных условий по большей части выражается в контроле внешней составляющей потребительской инфляции. В то время как меры направленные на ограничение внутреннего ценового давления не срабатывают из за несогласованности мер макроэкономических политик и слабости процентного канала трансмиссионного механизма ДКП.

Периодические исследования

ИнфляцияПотребительская активностьБазовая ставкаАйжан Алибекова

12 июля 23

Ежемесячный обзор экономической ситуации и прогнозы Jusan Analytics (июнь 2023)

По сравнению с прошлым месяцем мы не отмечаем значительных изменений в глобальной экономической среде, поэтому паутина вызовов и проблем сохраняет свои масштабы. Мы отмечаем высокие риски со стороны продолжающегося ужесточения монетарных условий ведущими ЦБ для развивающихся стран и сохраняющегося давления от сохраняющейся геополитической напряженности. Наличие большого масштаба рисков, вероятность которых в текущих условиях повышена, а часть уже реализована, обуславливает разбалансировку рыночных сил и реактивность реакции к поступающим событиям.

В июне цена нефти марки Brent начала свое восстановление, увеличившись на 3.5% по сравнению с маем до 74.7 долларов. После заявления ОПЕК+ о продлении сокращения добычи сырой нефти до 2024 года прогнозируется небольшое сокращение мировых запасов нефти в шести последующих кварталах, что в свою очередь будет служить сдерживающим фактором и приведет по нашим оценкам к стабилизации цен в коридоре 71 – 80 долларов за баррель.

По данным за 5 месяцев 2023 года реальный рост ВВП несколько замедлился с 5.0% до 4.5%. Замедлению послужили по большей части циклические отрасли: это торговля и строительство. Однако, неожиданным для нас стало снижение обрабатывающей промышленности, которое произошло из-за снижения темпов производства продовольственных товаров.

Однако в результате более быстрого развития экономики в текущем году, чем мы ожидали ранее, в рамках нового прогнозного раунда нами был пересмотрен прогноз роста ВВП на текущий год: 4.5% при базовом сценарии и 4.8% при оптимистичном. На это будут влиять постоянная государственная поддержка отраслей, снижающееся ценовое давление, растущая потребительская активность, планируемые государством строительство и реконструкции теплоснабжения, новых производственных проектов и жилых зданий.

Таким образом в текущем году мы ожидаем сохранение экономики в зоне перегрева и ожидаем устойчивый спрос, что в долгосрочной перспективе может негативно сказаться на инфляции.

Инфляция продолжает замедление и по итогам полугодия сложилась на уровне 14.6%, что ниже наших ожиданий. Ценовые ожидания населения вопреки этому продолжают ухудшаться и становятся более неуправляемыми. Наши обновленные прогнозы предполагают более длительный период стабилизации инфляционных ожиданий и перенос реакции потребительских цен на объявленное повышение цен на ГСМ и ЖКУ во второй половине года. В результате наши оценки по дальнейшему росту цен увеличились и по итогам года мы ожидаем инфляцию в диапазоне 12.8-14.8%.

В июне средний курс доллара составил 448.82 тенге, что соответствовало нашим ожиданиям в рамках оптимистичного сценария. Однако, учитывая волатильные инфляционные ожидания населения НБРК и ожидаемое более медленное снижение базовой ставки, что выступает одним из главных факторов поддержки курса, мы ожидаем корректировку курса в диапазоне 450 – 466 тенге за доллар по итогам года.

Сравнение результатов прогнозных раундов Jusan Analytics «Март 2023»и «Июнь 2023», а также календарь будущих прогнозных раундов представлены в конце нашей публикации «Обзор бизнес среды и трендов».

ВВПИнфляцияОбменный курсБазовая ставкаJusan Analytics

05 июня 23

Ежемесячный обзор экономической ситуации и прогнозы Jusan Analytics (май 2023)

Сегодня мы представляем нашу очередную презентацию с видением развития макроэкономической ситуации.

Площадь карты рисков за прошедший период несколько сместилась в сторону усиления рисков сокращения глобального спроса, долгового и финансового кризисов как следствие продолжения курса на ужесточение финансовых условий. Несмотря на уже значительный масштаб повышения ставок ведущими центральными банками, их риторика остается ястребиной.

Что касается нефти, по нашему мнению, несмотря на усилия ОПЕК по поддержанию цены, предпосылки для снижения цены (наращивание добычи отдельными странами, слабое восстановление мировой экономики, и, в частности, Китая) являются доминирующими.

Слабая конъюнктура на нефтяных рынках в свою очередь негативно отражается на торговом балансе страны. После 4 кварталов профицита в 2022 году в 1 квартале 2023 года текущий счет стал отрицательным и сложился с дефицитом в 1.6 млрд долларов США.

При этом сохраняется высокий спрос со стороны России на непродовольственные товары из Казахстана.

По данным за 4 месяца 2023 года реальный рост ВВП продолжил ускорение и составил 5.0%, что выше наших ожиданий в 4.9%. Такой рост экономики обусловлен растущим потребительским спросом, расширенным стимулированием развития отраслей со стороны государства, быстрорастущей внешней торговлей, исполнением планов развития, наращиванием внешнего заимствования и стабилизацией работы горнодобывающей отрасли. В результате ускоренного роста циклических отраслей мы ожидаем сохранение экономики в зоне перегрева до конца года, что создает дополнительное давление на цены.

Уровень фактической инфляции в марте-апреле 2023 года складывается несколько лучше наших ожиданий (16.8% против 17.1%). Во многом благодаря крепкому курсу тенге, динамика прироста цен на непродовольственные товары складывается более сдержанно, чем мы прогнозировали. Эффект от роста цен на ГСМ и тарифов на ЖКУ еще на транслировался полностью на стоимости других товаров и услуг, а также сглаживается сезонным удешевлением продовольствия и сдержанной динамикой цен на импортные товары. При этом мы считаем, что инфляционный фон останется повышенным за счет нестабильности ценовых ожиданий и частично восстанавливающейся покупательной способности доходов населения. Благодаря прошедшей в начале года индексации доходов и заработных плат населения, а также дополнительной бюджетной поддержке динамика реальных доходов населения движется в положительную зону.

Динамика курса тенге складывалась почти как мы прогнозировали в оптимистичном сценарии: 446.7 тенге за доллар (факт) против 449.7 тенге за доллар (оценка Jusan Analytics).

Во второй половине июня будет проходить очередной прогнозный раунд Jusan Analytics, где мы будем уточнять свои прогнозы и их предпосылки. Поэтому хотели бы анонсировать обновление прогнозов уже в следующей публикации ежемесячного «Обзора бизнес среды и трендов».

Периодические исследования

ВВПИнфляцияОбменный курсБазовая ставкаJusan Analytics

25 мая 23

Дэшборд по оценке текущей экономической активности (25.05.2023)

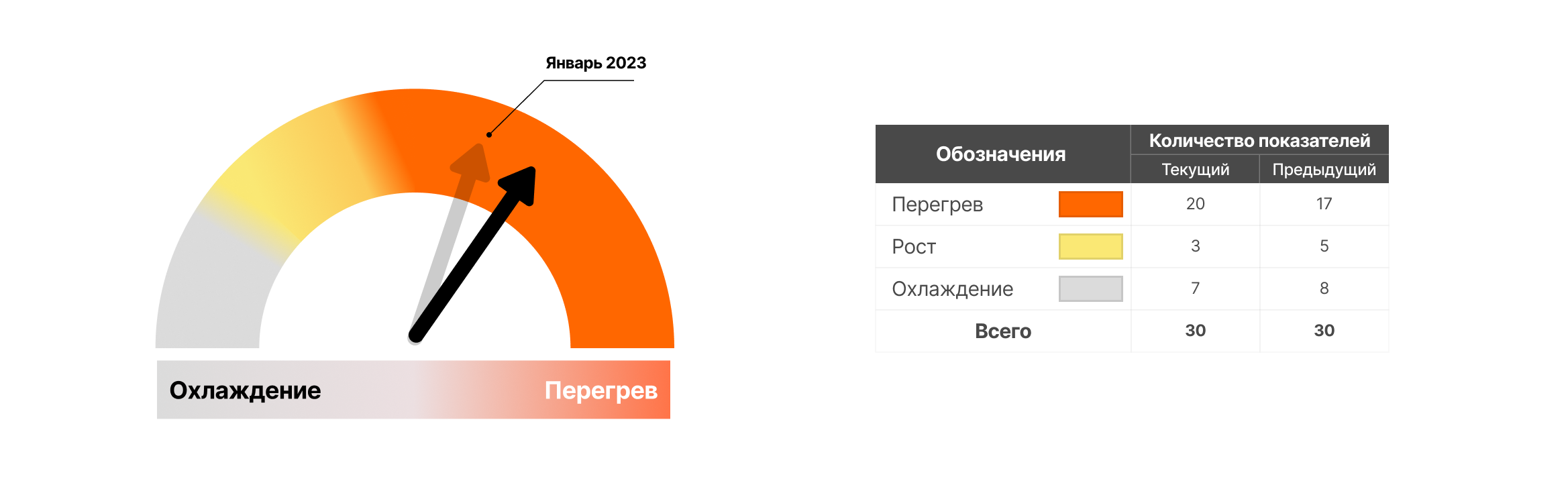

По результатам дэшборда в апреле 20 из 30 факторов указывают на перегрев экономики. Перегрев приводит к необеспеченному возможностями экономики росту спроса, что впоследствии вызывает еще больший рост инфляции. Также ценой бурного роста становится использование всех имеющихся ресурсов из-за чего может наступить кризис и экономика перейдет в цикл спада. Наш анализ проводится по 4 блокам: инфляции, монетарным, экономическим и внешним условиям. Мы также проводим семантический анализ пресс-релиза НБРК.

_1685449576.jpg)

Общее снижение оценки перегрева экономики происходит в результате влияния замедляющихся темпов роста цен и кредитования ряда корпоративных сегментов, в частности торгового сектора, тогда как быстрорастущая деловая активность и показатели со стороны экономических условий продолжают усугублять ситуацию, ускоряя спрос в экономике. В ближайшее время негативное влияние окажут предстоящий рост цен на отдельные товары-маркеры и их мультипликативный эффект на другие цены потребительских товаров и услуг. Все это является основной причиной наших предположений по последующему повышенному инфляционному давлению в экономике.

Складывающаяся ситуация, активная фискальная поддержка развития экономики со стороны государства, а также высокий риск нестабильности со стороны внешних условий определяют нашу оценку по отсутствию предпосылок для смягчения монетарных условий

Периодические исследования

КурсИнфляцияДеловая активностьСтавкаJusan Analytics

04 мая 23

Ежемесячный обзор экономической ситуации и прогнозы Jusan Analytics (апрель 2023)

Сегодня мы опубликовали наше обновленное видение развития макроэкономической ситуации.

Прогнозы основных макроэкономических индикаторов сохранились на прежнем уровне. Площадь карты рисков стабилизировалась на уровне оценок прошлого обзора. Исключением стали риски фондового рынка, оценка вероятности которых несколько снизилась за счет роста уверенности участников рынка в готовности уполномоченных надзорных и монетарных органов оперативно реагировать экстренными мерами на угрозы возникновения финансовой нестабильности. Обширность списка рисков, а также одинаково высокая вероятность их реализации повышают «нервозность» рынков. Котировки и прогнозы на любые новости, имеющие ноту негатива, реагируют сверхволатильностью.

Экономика Казахстана сохраняет хорошие темпы роста. Темпы развития экономики по итогам марта превысили наши прогнозы за счет неожиданного скачка в строительстве. Мы сохраняем свои прогнозные оценки роста ВВП по итогам текущего года на уровне 4.0-4.5%. При этом отмечаем усиление перегрева в экономике за счет избыточного стимулирования спроса. Неоднородный рост цен, нестабильные ожидания, отклонение от бюджетного правила, вместе с реализацией рисков на рынках ЖКУ и ГСМ создают среду для роста вероятности пессимистического сценария наших прогнозов по инфляции. Напомним, что по итогам года мы ожидаем уровень инфляции в диапазоне 12.4-14.3%. Прогноз по курсу тенге к доллару США предусматривает его ослабление по итогам года до 478 тенге за доллар, а в мае колебания в интервале 448-461 тенге за доллар.

Периодические исследования

ВВПИнфляцияОбменный курсБазовая ставкаJusan Analytics

06 апреля 23

Дэшборд по оценке текущей экономической активности (06.04.2023)

В марте 21 из 30 факторов указывают на перегрев экономики. Анализ проводился по 4 блокам: инфляции, монетарным, экономическим и внешним условиям. Также мы провели семантический анализ пресс-релиза НБРК.

_1681275268.jpg)

Так, по сравнению с прошлым дэшбордом 2 показателя в блоке монетарных условий и 1 показатель в блоке экономических условий перешли зону перегрева. Также в марте отмечаем улучшение деловой активности при одновременном сокращении прироста потребительских цен. Темпы инфляции упали за счет технического эффекта высокой базы, без выявления других фундаментальных факторов, которые могли оказать дезинфляционный эффект. Вместе с этим значительно усилились риски ухудшения инфляционной среды, связанные с выделением дополнительных средств поддержки деловой активности, которые по большей части создают избыточный спрос, а также материализацией накопившихся за годы административных ограничений дисбалансов на рынке ЖКУ и ГСМ.

Таким образом, в условиях растущей деловой активности, продолжительного геополитического риска, мини-кризисов в банковских системах США и ЕС, вместе с ухудшением предпосылок по формированию инфляционных процессов, регулятор продолжит ястребиную политику до середины года, что определяет наши ожидания по сохранению базовой ставки на прежнем уровне на предстоящем заседании – 16.75%.

Периодические исследования

КурсИнфляцияДеловая активностьСтавкаJusan Analytics

31 марта 23

Ежемесячный обзор экономической ситуации и прогнозы Jusan Analytics (март 2023)

Сегодня мы опубликовали наше видение развития макроэкономической ситуации и прогнозы по основным экономическим индикаторам.

Площадь карты рисков расширилась по сравнению с прошлым месяцем из-за дестабилизации мирового финансового сектора. При этом происходит планомерное снижение главенствующих весь прошлый год экономических рисков: инфляция, разрыв цепочек поставок.

Происходящая ситуация с западными банками ведет к росту риск-премии по займам и фондовому рынку. Эта ситуация – закономерный результат проведения жестких мер по ДКП и неправильного риск-менеджмента ряда банков, а не системный финансовый кризис.

Экономика Казахстана демонстрирует хорошие темпы роста. Расширение фискального стимулирования, стабилизация в горнодобывающей промышленности и ожидаемое ослабление ценового давления стали факторами пересмотра наших прогнозов по росту ВВП с 3.8-4.3% до 4.0-4.5%. При этом отмечаем наличие устойчивого перегрева в экономике за счет избыточного стимулирования спроса. С одной стороны это приводит к высоким значениям роста ВВП, а с другой влияет на сохранения проинфляционности и поддержания высоких значений базовой ставки.

Ослабление внешнего инфляционного давления, стабильный обменный курс и длительное поддержание сдерживающих монетарных условий, которые ограничивают потребительскую активность, вместе с ослаблением рисков со стороны инфляционных ожиданий послужили причиной пересмотра прогнозов по будущей динамике потребительской инфляции. По новым базовому сценарию наших прогнозов инфляция снизится до 13.4% (предыдущая оценка – 15.1%). Прогноз по курсу тенге предусматривает его ослабление по итогам года до 477 тенге за доллар США, а в апреле на уровне 456-466.

Периодические исследования

ВВПИнфляцияОбменный курсБазовая ставкаJusan Analytics

29 марта 23

Ценовой барометр (февраль 2023)

Риски и перспективы

Глобальная инфляция остается высокой, хотя, вероятно, она уже преодолела свой пик в большинстве развитых стран. Специалисты МВФ прогнозируют, что инфляционная среда в 2023 году будет улучшаться, даже если базовая инфляция, в которой не учитываются более волатильные цены на энергоносители и продовольствие, еще не достигла пика во многих странах. При этом наличие фактора геополитической турбулентности создает риски длительного периода повышенной инфляции.

Согласно базовому сценарию Jusan Analytics внутреннее инфляционное давление на горизонте 1 года будет ослабевать, но останется значительно выше таргета НБРК. Это объясняется несколькими факторами. Длительное поддержание регулятором сдерживающих монетарных условий в экономике уже проявляет свой эффект на ослаблении потребительского спроса, замедлении роста цен и снижении инфляционных ожиданий экономических агентов. При этом увеличение заработных плат в начале года, индексация пенсий и пособий, очередной фискальный импульс сдерживают снижение реальных доходов, а также усложняют возможности управления инфляционными рисками.

Дополнительный стабилизирующий вклад вносит курсовая динамика тенге, которая позволяет сдерживать риски роста инфляции через стоимость импортных товаров и ограничивает возможный рост волатильности инфляционных ожиданий.

Расширение фискального стимулирования за счет, пересмотра объема трансфера из НацФонда, способствующего расширению потребительского спроса, стало причиной изменения наших оценок перспектив экономического роста. Так, обновленные прогнозы предполагают в 2023 году рост ВВП до 4.0-4.5% и разрыв выпуска – 3.1%. Инфляция выйдет на траекторию снижения и к концу года сложится на уровне 12.4-14.3%. Денежно-кредитные условия в экономике в целом останутся близкими к нейтральным.

Наблюдаемая степень неоднородности отклика инфляционных процессов в ответ на шоки ДКП, нестабильные инфляционные ожидания и высокие проинфляционные риски обуславливают наши ожидания по дальнейшему плавному снижению базовой ставки НБРК.

Периодические исследования

ИнфляцияАйжан Алибекова

23 февраля 23

Дэшборд по оценке текущей экономической активности (23.02.2023)

По результатам дэшборда в феврале 20 из 30 факторов указывают на перегрев экономики. Анализ проводился по 4 блокам: инфляции, монетарным, экономическим и внешним условиям. Также был проведен семантический анализ пресс-релиза НБРК.

По сравнению с прошлым дэшбордом отмечаем переход 1 показателя в блоке монетарных условий и 2 показателей в блоке экономических условий в зону перегрева. В январе 2023 года из-за значительного ускорения экономической активности при сохранении положительного прироста в ценах наблюдался рост перегрева в экономике. Такое развитие экономики происходит во многом благодаря восстановительному росту пострадавших в прошлом году отраслей экономики.

Мы полагаем, что баланс текущих показателей соответствует некоторому смягчению инфляционного фона за счет ослабления давления со стороны потребительского спроса. Нестабильные и высокие инфляционные ожидания, продолжающийся рост базового инфляционного давления и сохранение повышенных фискальных стимулов, во многом поддерживающих потребительскую активность, объясняют преобладание проинфляционных рисков. В связи с этим мы ожидаем сохранения базовой ставки на текущем уровне и поддержания регулятором ястребиной риторики в целом даже после разворота инфляционного тренда.

Периодические исследования

КурсИнфляцияДеловая активностьСтавкаJusan Analytics

23 февраля 23

Ценовой барометр (январь 2023)

Риски и перспективы

- Несмотря на умеренное замедление общего темпа роста потребительских цен на протяжении 4 месяцев, баланс рисков инфляции все еще остается смещенным в пользу проинфляционности.

- Повышенные инфляционные ожидания населения, вопреки их снижению в январе (это обычная ситуация, которая происходит из года в год, а с февраля они по обыкновению снова растут), а также продолжающийся рост базового инфляционного давления являются факторами, требующими сохранения базовой ставки на текущем уровне и поддержания ястребиной риторики даже после разворота инфляционного тренда. При этом вероятность дальнейшего повышения базовой мы расцениваем как минимальную, так как фактический рост инфляции соответствует прогнозам регулятора.

- Неоднородность динамики цен на платные услуги вместе с сохраняющимися фискальными стимулами могут неблагоприятно ограничить амплитуду будущего снижения инфляционного давления и способствовать более длительному периоду высоких цен.

- Наметившееся с конца 2022 года охлаждение потребительской активности, вызванное длительным сокращением реальных доходов населения, продолжающимся удорожанием потребительских цен и сдерживающими монетарными условиями, способствует охлаждению инфляционного давления.

- По нашим прогнозам, инфляция в годовом выражении в течение первого квартала 2023 года продолжит ускоряться и на пике достигнет 21.0-22.0%. В последующем, при отсутствии дополнительных как внешних, так и внутренних триггеров роста, цены будут снижаться.

- В будущей публикации «Ценового барометра» за февраль 2023 года будут представлены пересмотренные прогнозные значения будущей динамики роста цен. Улучшение прогнозов Jusan Analytics будет означать выявление нами устойчивых признаков улучшения инфляционной среды.

Периодические исследования

ИнфляцияАйжан Алибекова

20 февраля 23

Ценовой барометр (декабрь 2022)

Риски и перспективы

- Темпы роста потребительской инфляции в последний месяц 2022 года преподнесли сюрприз в виде нехарактерного для декабря замедления темпов прироста потребительских цен.

- Снижающийся размер реальных доходов населения вероятно способствовал более сдержанному потребительскому спросу населения в декабре, даже несмотря на обычный его рост в преддверии праздничной подготовки к Новому году.

- Наблюдаемое замедление темпов роста цен еще не является признаком охлаждения инфляционной среды. Продолжающееся ускорение показателей базовой инфляции и ухудшение инфляционных ожиданий являются сигналами долгосрочной тенденции повышенных цен в экономике и разной скорости и направления движения цен потребительских товаров и услуг.

- Вступившие в силу с 1 января 2023 года новые значения основных расчетных показателей могут придать дополнительный краткосрочный инфляционный импульс из-за повышения уровня номинальных доходов населения.

- По нашим прогнозам, инфляция в годовом выражении в течение первого квартала 2023 года продолжит ускоряться. В последующем, при отсутствии дополнительных триггеров роста, цены будут медленно снижаться.

- Прогнозируется, что текущая высокая инфляция и поддерживаемые регулятором сдерживающие монетарные условия будут сокращать потребительские планы расходов всех экономических агентов на протяжении первой половины года.

- По итогам 2023 года мы прогнозируем замедление роста цен в годовом выражении до 14.2-16.8%, которое будет объясняться во многом поддержанием монетарных условий близких к сдерживающим, техническим эффектом высокой базы прошлого года, а также постепенным смягчением воздействия проблем с избыточным спросом и недостатком предложения на внутреннем рынке.

- Потенциальные скачки цен на производство, приобретение и логистику товаров, вызванные внешними факторами, вместе с новыми геополитическими угрозами остаются в числе основных рисков и могут способствовать сохранению повышенных темпов роста цен в будущие месяцы 2023 года.

Периодические исследования

ИнфляцияАйжан Алибекова

17 февраля 23

Монетарные условия (декабрь 2022)

В декабре 2022 года денежно-кредитные условия несколько ужесточились и стали носить более дезинфляционный характер. Это происходило при одновременном формировании РЭОК на уровне выше своего потенциала и сокращении отрицательного разрыва в реальной процентной ставке. Значение индекса RMCI находится в зоне сдерживающих монетарных условий, при этом оно также близко к границе нейтральной зоны.

Значение РЭОК за рассматриваемый период осталось на уровне ноября 2022 года, чему способствовали сохраняющиеся благоприятными условия торговли. Тенденция укрепления РЭОК, наблюдаемая в последние 5 месяцев 2022 года, фундаментально должна ограничивать ценовую конкурентоспособность казахстанских производителей на зарубежных рынках. Однако периодически возникающий дефицит на отдельных товарных рынках из-за геополитической напряженности снижает возможный негативный эффект на казахстанскую экспортную выручку. Некоторое сокращение положительного разрыва в курсовой составляющей индекса является позитивной тенденцией, так как этот факт соответствует постепенному выправлению значения РЭОК от его существенной переоцененности к более фундаментально обусловленному равновесному значению.

При этом разрыв процентной компоненты был более близким к 0, а реальная процентная ставка процента стала менее отрицательной. Это объясняется повышением базовой ставки на 75 б.п. в начале декабря и ухудшением инфляционных ожиданий, вопреки проведенным шоковым мерам регулятора в ноябре 2022 года, а также увеличивающимся избытком тенговой ликвидности на фоне фискальных мер поддержки экономической активности.

Периодические исследования

ИнфляцияПотребительская активностьБазовая ставкаАйжан Алибекова

02 февраля 23

Монетарные условия (ноябрь 2022)

В ноябре 2022 года денежно-кредитные условия продолжили постепенно ужесточаться. Это происходило за счет формирования РЭОК на уровне выше своего потенциала при продолжающемся укреплении реального эффективного обменного курса тенге, а также снижении отрицательного разрыва в реальной процентной ставке.

Значение индекса RMCI впервые с мая 2022 года перешло в зону сдерживающих монетарных условий. С учетом последней риторики НБК о четком намерении завершить цикл повышения ставок, влияние процентной компоненты краткосрочно (до момента перехода инфляции в понижательный тренд) будет носить эффект близкий к нейтральному. По мере снижения инфляции, а также при условии сохранения положительного разрыва в РЭОК, монетарные условия будут носить сдерживающий характер близкий к нейтральному, чтобы не подавить деловую активность и при этом охладить повышенный инфляционный фон.

Составляющие индекса монетарных условий все еще продолжают разнонаправленно влиять на инфляционные процессы и экономические перспективы. Курсовая компонента ограничивает их, в то время как процентные ставки оказывают более стимулирующий эффект на рост деловой активности и слабо ограничивают потребительский и инвестиционный спрос.

Периодические исследования

ИнфляцияПотребительская активностьБазовая ставкаАйжан Алибекова