Публикации по теме

07 августа 23

Опережающий индикатор экономики (6 месяцев 2023)

По данным за первое полугодие экономика выросла на 5%, тогда как КЭИ на 5.6%. Усиление различия между КЭИ и данными ВВП произошло в результате экономического спада в отраслях профессиональной деятельности, операциях с недвижимостью и государственном управлении и обороне. Главными драйверами экономики по-прежнему остаются циклические отрасли, которые растут двузначными значениями на фоне увеличения государственных расходов, растущей активности потребителей и исполнения планов по модернизации инфраструктуры. Мы ожидаем дальнейшего сохранения высоких темпов роста данных отраслей.

Дополнительное положительное влияние на экономику оказывает и промышленный сектор. Так, на 15.4% в сравнении с июнем прошлого года выросла горнодобывающая промышленность в результате эффекта базы. Учитывая, что в прошлом году проблемы на КТК и Кашагане продолжались до ноября, то следует ожидать развития данной отрасли на высоких уровнях до конца года.

Таким образом, ранее наблюдаемые тренды сохраняются, и экономика продолжает находиться в зоне перегрева.

С учетом вышесказанного, в следующем месяце мы ожидаем сохранение высоких темпов роста экономики в диапазоне 4.7-5.0% с последующим некоторым снижением до 4.5-4.8% по итогам года. На это также повлияют улучшающиеся условия со стороны деловой активности, хороший спрос на товары и услуги со стороны населения, бум в строительной отрасли и стабильная ситуация на внешних рынках.

Однако, сохраняются риски со стороны ухудшения геополитической ситуации, падения цен на нефть из-за недостаточного спроса и ускоренного роста цен внутри страны.

С 2024 года мы ожидаем ежегодный рост экономики на уровне 3.9-4.2%. Одними из главных двигателей такого роста будет углеводородный сектор за счет расширения нефтяных месторождений и увеличения добычи нефти, альтернативные маршруты в цепочках поставок, а также внедрение новых производств в рамках исполнения национальных планов развития.

Деловая активностьКлара Сейдахметова

25 мая 23

Дэшборд по оценке текущей экономической активности (25.05.2023)

По результатам дэшборда в апреле 20 из 30 факторов указывают на перегрев экономики. Перегрев приводит к необеспеченному возможностями экономики росту спроса, что впоследствии вызывает еще больший рост инфляции. Также ценой бурного роста становится использование всех имеющихся ресурсов из-за чего может наступить кризис и экономика перейдет в цикл спада. Наш анализ проводится по 4 блокам: инфляции, монетарным, экономическим и внешним условиям. Мы также проводим семантический анализ пресс-релиза НБРК.

_1685449576.jpg)

Общее снижение оценки перегрева экономики происходит в результате влияния замедляющихся темпов роста цен и кредитования ряда корпоративных сегментов, в частности торгового сектора, тогда как быстрорастущая деловая активность и показатели со стороны экономических условий продолжают усугублять ситуацию, ускоряя спрос в экономике. В ближайшее время негативное влияние окажут предстоящий рост цен на отдельные товары-маркеры и их мультипликативный эффект на другие цены потребительских товаров и услуг. Все это является основной причиной наших предположений по последующему повышенному инфляционному давлению в экономике.

Складывающаяся ситуация, активная фискальная поддержка развития экономики со стороны государства, а также высокий риск нестабильности со стороны внешних условий определяют нашу оценку по отсутствию предпосылок для смягчения монетарных условий

Периодические исследования

КурсДеловая активностьСтавкаИнфляцияJusan Analytics

28 апреля 23

Опережающий индикатор экономики (3 месяца 2023)

По итогам 3 месяцев 2023 года рост КЭИ увеличился с 4.0% до 5.1%

Главным драйвером такого ускорения развития экономики стал реальный сектор, где наблюдался скачок роста строительства. При этом некоторое снижение темпов роста отмечалось в отрасли связи и горнодобывающем секторе.

Рост строительной отрасли ускорился с 12.8% до 15.7%. Строительство жилых зданий в квартале выросло на 4.0%, нежилых зданий на 21.1% и сооружений на 18.1%. Ускоренное развитие отрасли происходит на фоне продления старых и введения новых ипотечных программ, растущих инвестиций в основной капитал (+16.1%, в прошлом году 1.5%), сдачи строительных проектов и постоянной поддержки отрасли со стороны государства.

Неоднозначная ситуация продолжается в промышленном секторе, который вырос по данным за 3 месяца с 1.6% до 2.8%. Рост произошел благодаря обрабатывающему сегменту, где наблюдалось ускорение валового выпуска до 5.4%. По сравнению с прошлым годом увеличилось производство электрического оборудования (+60.1%), текстильных изделий (+57.6%), легкой промышленности (+37.8%), машиностроения (+35.3%), производства мебели (+19.9%), металлических изделий (+14.6%), напитков (+12.5%), одежды (+11.7%) и продуктов питания (+8.1%). Снижение по итогам квартала отмечалось в металлургическом производстве (-5.2%) и табачных изделиях (-3.8%).

Вместе с тем, рост горнодобывающей отрасли продолжил замедление и сложился около нулевым (+0.2%). В сравнении с прошлым годом продолжилось падение добычи угля (-13.7%) и железных руд (-29.1%). При этом выросла добыча прочих полезных ископаемых (+22.7%). Некоторый рост наблюдался в добычи основного экспорта товара нефти (с 0.1% по данным за январь-февраль до 0.7% по данным за квартал). Этот сектор экономики продолжает демонстрировать высокую зависимость от внешних факторов.

В секторе услуг отмечалась разнонаправленная динамика развития основных отраслей. Так, развитие сферы телекоммуникаций и связи продолжило замедление до 10.8%. Торговая отрасль сохранилась на прежнем уровне. И только отрасль транспорта и складирования выросла и составила 7.6%.

В отрасли связи замедление роста произошло в основном за счет снижения скорости развития услуг сети Интернет и телевидения. В торговой отрасли торможение отмечается в розничном сегменте: темп роста непродовольственных товаров снижается, а продажа продовольственных товаров упала еще сильнее до 5.9% из за высокого ценового давления, что в свою очередь влияет на покупательную способность населения.

Оптовая торговля продемонстрировала рост до 11.1%, что обеспечивалось ростом продаж непродовольственных товаров и товаров производственно-технического назначения, а продажи продовольствия остались на прежнем уровне. В результате в торговой отрасли наблюдаются признаки стагнации.

Транспорт и складирование растет за счет восстановления грузооборота (+0.2%), роста перевозки пассажиров (+16.2%) и пассажирооборота (+25.9%). В результате, доходы предприятий от перевозок составили 1.16 трлн тенге

Периодические исследования

Деловая активностьВВПКлара Сейдахметова

06 апреля 23

Дэшборд по оценке текущей экономической активности (06.04.2023)

В марте 21 из 30 факторов указывают на перегрев экономики. Анализ проводился по 4 блокам: инфляции, монетарным, экономическим и внешним условиям. Также мы провели семантический анализ пресс-релиза НБРК.

_1681275268.jpg)

Так, по сравнению с прошлым дэшбордом 2 показателя в блоке монетарных условий и 1 показатель в блоке экономических условий перешли зону перегрева. Также в марте отмечаем улучшение деловой активности при одновременном сокращении прироста потребительских цен. Темпы инфляции упали за счет технического эффекта высокой базы, без выявления других фундаментальных факторов, которые могли оказать дезинфляционный эффект. Вместе с этим значительно усилились риски ухудшения инфляционной среды, связанные с выделением дополнительных средств поддержки деловой активности, которые по большей части создают избыточный спрос, а также материализацией накопившихся за годы административных ограничений дисбалансов на рынке ЖКУ и ГСМ.

Таким образом, в условиях растущей деловой активности, продолжительного геополитического риска, мини-кризисов в банковских системах США и ЕС, вместе с ухудшением предпосылок по формированию инфляционных процессов, регулятор продолжит ястребиную политику до середины года, что определяет наши ожидания по сохранению базовой ставки на прежнем уровне на предстоящем заседании – 16.75%.

Периодические исследования

КурсДеловая активностьСтавкаИнфляцияJusan Analytics

27 марта 23

Опережающий индикатор экономики (2 месяца 2023)

По итогам 2 месяцев 2023 года рост КЭИ замедлился и составил 4.0%

Незначительное охлаждение произошло за счет замедления роста сектора услуг с 7.6% до 5.0%. При этом сектор производства товаров, наоборот, вырос с 2.3% до 2.7%.

Главные отрасли экономики продолжили развитие в положительной динамике, при этом некоторое снижение темпов роста отмечалось в отрасли связи, оптовой и розничной торговле, транспорте и складировании, а также в горнодобывающем секторе.

В реальном секторе наибольший рост демонстрировала строительная отрасль на 12.8%. Строительство жилых зданий в январе-феврале сократилось на 11.8%. При этом строительство нежилых зданий выросло на 35.4%, что перекрыло отрицательное влияние жилищной части. Постройка сооружений увеличилась на 5.3%. Такой рост отрасли происходит за счет увеличения инвестиций в основной капитал на 19.3% (в прошлом году +2.6%), сдачей строительных проектов и продолжительной поддержки отрасли со стороны государства.

В сельскохозяйственной отрасли наблюдалось ускорение темпов роста до 3.9%, что обусловлено увеличившимся производством основных видов продукции животноводства на 4.1%.

Неоднозначная ситуация наблюдалась в промышленном секторе, который вырос на 1.6%. Замедление роста отмечалось в горнодобывающей отрасли с 1.2% до 0.5%. Снижение в сравнении с прошлым годом отмечается в добычи угля (-15%) и железных руд (-29.8%). Негативный эффект позволили нивелировать добыча цветных металлов (+7.6%) и прочих полезных ископаемых (+12.9%). В это же время, добыча сырой нефти и газа осталась на уровне прошлого года, что, по нашему мнению, связано в том числе с очередными проблемами по отгрузке нефти на КТК.

В обрабатывающем секторе рост Индекса промышленного производства составил 2.5%. Такое развитие сектора было обеспечено благодаря ускоренному производству текстильных изделий (+54.1%), электрического оборудования (+48.7%), легкой промышленности (+34.3), машиностроения (+31.5%) и напитков (+22.6%). Снижение произошло в металлургическом производстве (-11.3%) и производстве табачных изделий (-2.6%).

Охлаждение в секторе услуг произошло из-за замедления темпов роста основных отраслей, что было ожидаемым после «пиковых» значений января.

Так, рост на рынке телекоммуникаций и связи замедлился с 18.1% до 12.0%, торговли – с 19.4% до 11.5%, а отрасль транспорта и складирования – с 8.0% до 6.1%.

Отрасль связи растет за счет услуг сети Интернет (+22.3%) и телевидения (+16.5%), развитие которых поддерживается государственными программами и планами.

Снижение темпов роста наблюдалось в розничной и оптовой торговли. При этом главное негативное влияние на розницу продолжают оказывать продовольственные товары, снижение которых углубилось до -5.5%, что продолжает происходить из-за падения реальных доходов населения и значимого роста цен. Оптовой сегмент демонстрирует более стабильный рост продаж как продовольственных, так и непродовольственных товаров.

В отрасли транспорта и складирования хорошие показатели отмечались по перевозке пассажиров (+19.0%) и пассажирообороту (+33.8%). В результате, доходы предприятий от перевозок составили 738.0 млрд тенге.

Периодические исследования

Деловая активностьВВПКлара Сейдахметова

10 марта 23

Опережающий индикатор экономики (январь 2023)

За первый месяц 2023 года КЭИ продемонстрировал хороший рост и составил 5.0%.

Такое ускоренное развитие было обеспечено ростом реального сектора (+2.3%) и сектора услуг (+7.6%). Во всех главным отраслях экономики наблюдалась положительная динамика, при этом основной вклад в рост внесли отрасли сферы услуг: оптовая и розничная торговли, отрасль связи. В реальном секторе наибольший рост отмечался в строительстве.

Промышленность, по данным за январь 2022 года, выросла на 1.4%. Впервые с октября прошлого года горнодобывающая отрасль перешла в зону роста и составила 1.2% (7.2% в январе 2022). Такой рост обеспечила добыча нефти (+1%), цветных металлов (+9.1%) и прочих полезных ископаемых (+7.6%). Однако в сравнении с прошлым годом наблюдалось снижение добычи угля и продолжилось снижение добычи железных руд.

ВДС обрабатывающей сферы выросла на 1.6% в результате увеличения производства фармацевтических продуктов (+51%), продуктов питания (+9.8%), напитков (+33.2%), текстильных (+25.5%) и табачных изделий (+21.3%), машиностроения (+12.1%). При этом снизились производство одежды (-13.8%) и металлургическое производство (-7.4%).

Внушительный прирост на 12.5% демонстрировала строительная отрасль. В январе строительство жилых зданий в сравнении с аналогичным периодом прошлого года сократилось на 31.5%, нежилых зданий, наоборот, выросло на 39.1%, что перекрыло отрицательное влияние жилищной части. Постройка сооружений увеличилась на 14.4%. Это, по нашему мнению, произошло благодаря увеличению инвестиций в основной капитал, сдачи строительных проектов и продолжительной поддержки отрасли со стороны государства.

В сфере услуг все главные отрасли демонстрировали хороший рост.

Так, рост на рынке телекоммуникаций и связи составил +18.1%, а в торговле +19.4%: розничный сектора вырос на 20.8%, а оптовый на 18.8%.

Такой ускоренный рост отраслей объясняется эффектом низкой базы прошлого года из-за январских событий. При этом развитие отрасли связи поддерживается государством через нацпроекты в целях обеспечения граждан качественным интернетом, а торговая отрасль поддерживается кредитование со стороны банков.

В отрасли транспорта и складирования, согласно данным БНС, произошел пересмотр методики, в результате чего в январе отмечается рост в 7.9% (по новой методике в прошлом году рост был +8.6%). Рост обеспечивался ускорением пассажирооборота на 49.3% и ростом перевозок пассажиров на 32.5%. Доходы предприятий от перевозок в первый месяц текущего года составили 371.5 млрд тенге.

Периодические исследования

Деловая активностьВВПКлара Сейдахметова

23 февраля 23

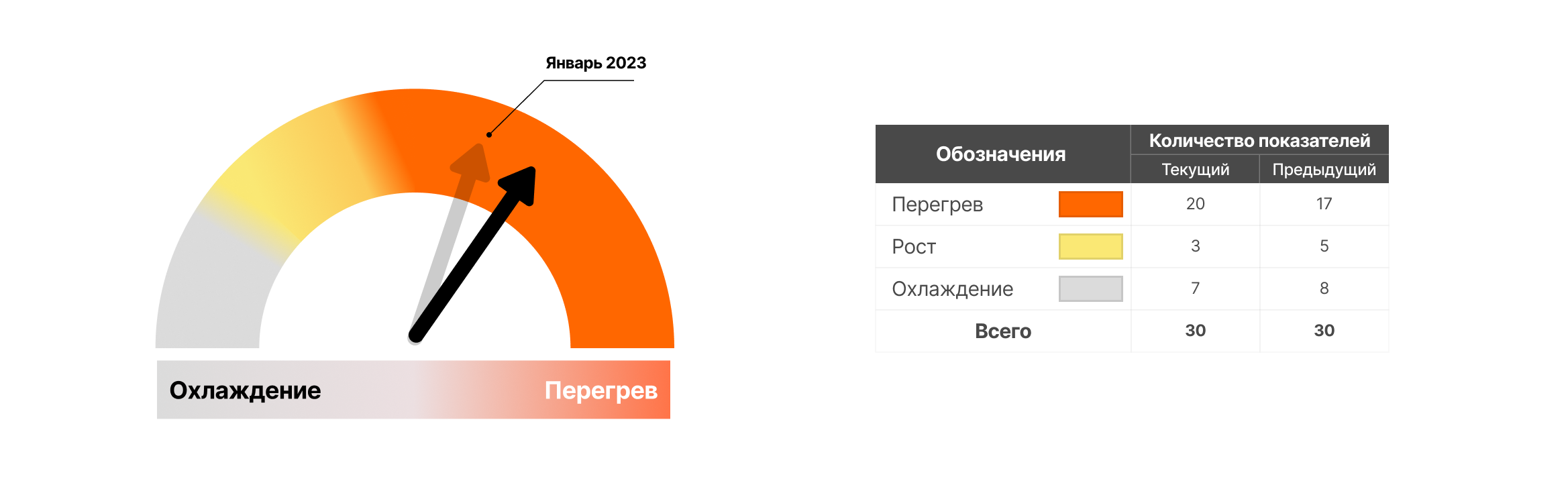

Дэшборд по оценке текущей экономической активности (23.02.2023)

По результатам дэшборда в феврале 20 из 30 факторов указывают на перегрев экономики. Анализ проводился по 4 блокам: инфляции, монетарным, экономическим и внешним условиям. Также был проведен семантический анализ пресс-релиза НБРК.

По сравнению с прошлым дэшбордом отмечаем переход 1 показателя в блоке монетарных условий и 2 показателей в блоке экономических условий в зону перегрева. В январе 2023 года из-за значительного ускорения экономической активности при сохранении положительного прироста в ценах наблюдался рост перегрева в экономике. Такое развитие экономики происходит во многом благодаря восстановительному росту пострадавших в прошлом году отраслей экономики.

Мы полагаем, что баланс текущих показателей соответствует некоторому смягчению инфляционного фона за счет ослабления давления со стороны потребительского спроса. Нестабильные и высокие инфляционные ожидания, продолжающийся рост базового инфляционного давления и сохранение повышенных фискальных стимулов, во многом поддерживающих потребительскую активность, объясняют преобладание проинфляционных рисков. В связи с этим мы ожидаем сохранения базовой ставки на текущем уровне и поддержания регулятором ястребиной риторики в целом даже после разворота инфляционного тренда.

Периодические исследования

КурсДеловая активностьСтавкаИнфляцияJusan Analytics

31 января 23

Опережающий индикатор экономики (итоги 2022 года и ожидания на 2023)

Рост КЭИ по итогам 2022 года составил 3.5%. В декабре темпы роста КЭИ демонстрировали хорошую восстанавливающую динамику (+5.1%).

Основной вклад в рост экономики в 2022 году внесли сельское хозяйство, строительство и связь. При этом наиболее негативное влияние оказал сектор промышленности. Таким образом, к концу года наблюдалось некоторое восстановление как сектора производства услуг, так и сектора производства товаров.

Сельскохозяйственная отрасль выросла на рекордные 9.1% в результате одного из самых высоких урожаев зерновых за последнее десятилетие, что произошло на фоне увеличенного со стороны государства финансирования уборочных работ и повышения доступности сельхозтехники через лизинг.

Строительная отрасль, несмотря на удорожание себестоимости, продемонстрировала внушительный прирост к концу года и в результате выросла на 9.4%. Строительство жилых зданий в 2022 году выросло на 13.7%, нежилых на 21.7% и сооружений на 9.7%. Такой рост, как мы считаем, объясняется запуском крупных строительных проектов, завершением ремонтных работ и продолжительным фискальным стимулированием.

Проблемным сектором в прошлом году стала промышленность. Горнодобывающая отрасль из-за ремонтных работ на крупных месторождениях, множественных остановок работы КТК и снижения поставок черных металлов в Россию стала замедляться с апреля и по итогам года снизилась на 1%. За год добыча нефти снизилась на 1.9%, природного газа на 1%, железных руд на 20.6% и других полезных ископаемых на 7.6%.

Замедляющуюся динамику демонстрировала обрабатывающая промышленность, темпы роста которой к концу года снизились до 3.4%.

Охлаждение наблюдалось в производстве табачных изделий (с 9.8% по данным за 11 месяцев до 7.9%), производства текстильных изделий (с 8.1% до 5.3%), металлургического производства (с 3.9% до 1.9%). В сравнении с 2021 годом снизилось производство мебели (-10.7%), фармацевтических (-10.3%) и молочных (-7.1%) продуктов.

В сфере услуг хороший рост наблюдался на рынке телекоммуникаций и связи (+8.0%). Это объясняется более быстрым развитие услуг интернета против замедления услуг телефонных связей. Отрасль транспорта и складирования сохранялась последние месяцы на уровне из-за падения перевозок грузов на 2.8% и замедления темпов роста грузооборота до 1.0%.

Продолжившийся рост наблюдался в торговле, которая после замедлений в летне-осенний период, по итогам года выросла на 5.0%. Темпы роста розничной торговли составили 2.1%, оптовой – 6.3%. В условиях ценового давления в экономике прошедший год изменил тренды внутри отрасли, где наблюдалась не только переориентация рынка продовольственных товаров на оптовый сегмент, но и сокращение спроса на них. При этом множество программ рассрочек и рост розничного кредитования поддержали спрос на непродовольственные товары.

Периодические исследования

Деловая активностьВВПКлара Сейдахметова

12 января 23

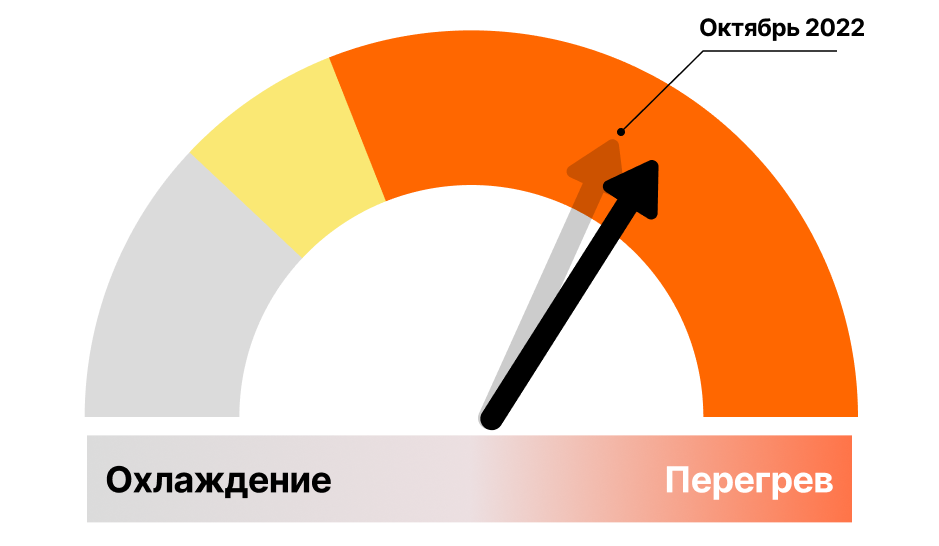

Дэшборд по оценке текущей экономической активности (12.01.2023)

По результатам дэшборда в декабре 17 из 30 факторов указывают на перегрев экономики. Анализ проводился по 4 блокам: инфляции, монетарным, экономическим и внешним условиям. Также был проведен семантический анализ пресс-релиза НБРК.

По сравнению с прошлым дэшбордом 1 показатель в блоке монетарных условий и 1 в блоке внешних условий перешли в зону охлаждения. В декабре 2022 года отмечается некоторое ослабление ценового перегрева в экономике благодаря ужесточению внутренних монетарных условий и смягчению негативного воздействия внешнего инфляционного фона. И впервые с весны прошлого года мы отмечаем положительный прирост в темпах развития экономики.

В текущих условиях полагаем, что дальнейшее повышение процентных ставок может только усилить стагфляционные риски. Сохранение базовой ставки на текущем уровне позволит поддержать баланс между задачей ограничения дальнейшего роста цен и сохранением положительной динамики деловой активности.

Периодические исследования

КурсДеловая активностьСтавкаИнфляцияJusan Analytics

30 декабря 22

Опережающий индикатор экономики (11 месяцев 2022)

За 11 месяцев 2022 года рост КЭИ продемонстрировал восстанавливающую динамику и составил 3.2%.

Восстановление темпов роста демонстрирует сектор производства услуг, тогда как сектор товаров продолжает свое замедление. Охлаждение по-прежнему наблюдается в секторе строительства и промышленности. Хорошее восстановление произошло в отрасли торговли. А стабильный рост наблюдается в сельском хозяйстве и связи.

Промышленный сектор стагнирует: горнодобывающая отрасль остается в отрицательной зоне с незначительным улучшением (с -1% за 10 месяцев до -0.9% сейчас), рост обрабатывающей отрасли снижается с 4.3% до 4.2%. Проблемными остаются сектора добычи: добыча сырой нефти (-2.2%), природного газа (-1.4%), железных руд (-20.2%) и прочих полезных ископаемых (-8.9%). В обрабатывающем же секторе небольшое снижение происходит из-за замедления роста производства табачных изделий (с 12.7% до 9.8%), легкой (с 7.8% до 6.9%) и металлургической (с 4.4% до 3.9% промышленностей.

В строительной отрасли происходит охлаждение темпов роста из-за снижения роста строительства нежилых зданий и сооружений.

При этом значительное ускорение роста произошло в секторе торговли, где розничная торговля выросла с 1.4% до 2.0%, а оптовая с 5.3% до 6.0%. Однако, охлаждается рост торговли продовольственными товарами, что, по нашему мнению, связано с растущим инфляционным давлением и покупательской способностью населения (продовольственная инфляция в ноябре +24.1%).

В сфере услуг отрасль транспорта и складирования сохранилось практически на уровне из-за падения перевозок грузов на 3.1% и снижения темпов роста грузооборота до 1.8%.

Рост в сельскохозяйственной отрасли достиг 8.5% благодаря хорошему урожаю в текущем году. Тогда как, на рынке телекоммуникаций и связи рост составил +7.6%: продолжают расти услуг интернета в Алматы и Астане.

Периодические исследования

Деловая активностьВВПКлара Сейдахметова

02 декабря 22

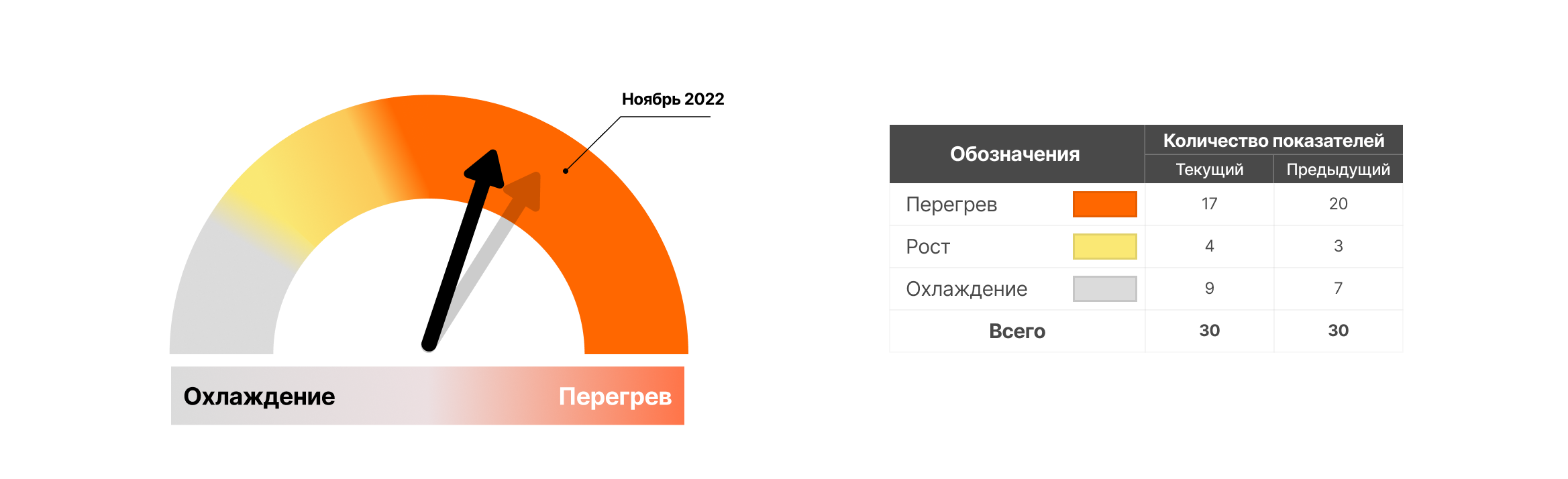

Дэшборд по оценке текущей экономической активности (02.12.2022)

По результатам дэшборда в ноябре 20 из 30 факторов указывают на перегрев экономики. Анализ проводился по 4 блокам: инфляции, монетарным, экономическим и внешним условиям. Также был проведен семантический анализ пресс-релиза НБРК.

В сравнении с прошлым дэшбордом 1 показатель в блоке инфляции перешел в зону перегрева. Усиление перегрева в ценовых факторах усугубляется, тогда как деловая активность и рост экономики, напротив, демонстрируют охлаждение. Возрастающие стагфляционные риски, вероятно, будут являться фактором поддержания бюджетных расходов на повышенных уровнях.

В этих условиях чрезмерное повышение процентных ставок может способствовать дополнительному расширению бюджетного дефицита, осложнив тем самым возможность удержать инфляцию под контролем. С учетом роста рисков в отношении перспектив развития внутренней экономики, основным в обеспечении устойчивого роста и стабильной инфляции является вопрос взвешенного подхода в принятии решений, а также согласованности мер бюджетной и денежно-кредитных политик.

Периодические исследования

КурсДеловая активностьСтавкаИнфляцияJusan Analytics

30 ноября 22

Опережающий индикатор экономики (10 месяцев 2022)

За 10 месяцев 2022 года рост КЭИ, как мы и ожидали, продолжил замедление и составил 3.1%. Рост по итогам 9 месяцев достигал 3.5%.

Снижение темпов роста наблюдается в секторах производства товаров и услуг. Охлаждение происходит в промышленности, торговле, транспорте и складировании. При этом выросли сельское хозяйство и связь.

Промышленный сектор замедляется: горнодобывающая отрасль перешла в отрицательную зону (-1%), рост обрабатывающей отрасли снизился с 4.6% до 4.3%. Проблемы наблюдаются в добычи сырой нефти (-2.5%), природного газа (-1.5%), железных руд (-18.5%) и прочих полезных ископаемых (-9.9%).

Строительная отрасль начинает возвращаться к своему потенциальному уровню после ранее наблюдаемого на рынке перегрева.

Проблемы в промышленности влияют и на отдельные секторы сферы услуг. Так, внутренняя торговля продолжила замедляться с +4.3% до +4.1%. Мы полагаем, что замедление объясняется ростом цен на продовольствие (+23.1% г/г в октябре) и высокой базой прошлого года. В транспорте и складировании рост охладился с 4.8% до 3.9% из-за падения перевозок грузов на 2.9% и снижения темпов роста грузооборота с 3.0% до 2.5%.

При этом рост сельскохозяйственной отрасли достиг 8.2% благодаря хорошему урожаю.

Рынок телекоммуникаций и связи, в свою очередь, показывает опережающее развитие (+7.1%). Это объясняется ростом услуг интернета в Алматы и Астане.

Периодические исследования

Деловая активностьВВПКлара Сейдахметова

19 октября 22

Опережающий индикатор экономики (9 месяцев 2022)

Рост КЭИ продолжает замедляться с +3.7 по итогам 8 месяцев 2022 до +3.5% за 9 месяцев.

Снижение темпов роста отмечается по 4 из 6 секторов экономики: в промышленности, строительстве, торговле, транспорте и складировании.

В промышленности замедление коснулось обрабатывающей и горнодобывающей отраслей. Последняя сохранилась на уровне прошлого года из-за проблем в нефтегазовой отрасли и металлургии. Добыча нефти сократилась из-за ремонтных работ на Кашагане и Тенгизе, тогда как добыча металлов просела из-за проблем с поставками железных руд в Россию.

Замедление строительства, по нашему мнению, связано с удорожанием цен на строительные материалы, снижением инвестиций в жилищное строительство, завершением крупных государственных проектов.

Вместе с тем, проблемы реального сектора влияют и на сферу услуг, где происходит снижение торговли, транспорта и складирования. Наблюдаемое ослабление роста внутренней торговли с +5.2% до +4.3% вероятно связано как с растущими ценами на продовольствие (+22.2% г/г в сентябре), так и угасанием положительного шока торговли с РФ. Несмотря на то, что в денежном выражении продажи продовольственных товаров растут, в физических объемах они сокращаются. В оптовой торговле напротив отмечается рост продаж продовольственных товаров, что может говорить о переориентации рынка торговли больше на оптовый сегмент.

Периодические исследования

Деловая активностьВВПКлара Сейдахметова

29 сентября 22

Опережающий индикатор экономики (8 месяцев 2022)

По последним данным рост КЭИ замедляется: с +6.5% по итогам 1 квартала до +3.7% за 8 месяцев.

Главные секторы экономики продолжают демонстрировать рост по сравнению с прошлым годом, но в сравнении с прошлыми месяцами отмечается замедление темпов в самых крупных – промышленности и торговле.

В промышленности негативное влияние на темп роста оказывает ключевой сектор – горнодобывающий. Связано это с остановкой добычи нефти из-за внеплановых ремонтных работ на Кашагане и плановых на Тенгизе, а также из-за постоянных перебоев в работе самого крупного трубопровода Каспийского трубопроводного консорциума (КТК), по которому экспортируется большая часть добываемой нефти.

Однако, если ранее добыча металлических руд могла частично нивелировать проблемы нефтегазового сектора, то сейчас определённые проблемы присутствуют и тут.

Так, согласно последним данным, происходит замедление добычи руд. Подобная стагнация, по нашему мнению, связана со значительным спадом поставок черных металлов, железных руд и концентратов из Казахстана в Россию. Добыча железных руд упала на 15.5%.

Наблюдаемое ослабление роста внутренней торговли с 6.2% до 5.2% связано с растущими ценами на продовольствие (+20.8% г/г в августе) и ухудшением инфляционных ожиданий. Это все приводит к тому, что люди отдают значительно больше денег за продукты, соответственно, их потребление сокращается. В свою очередь сокращаются физические объемы продаж продовольственных товаров в розничном секторе. При этом в денежном выражении они растут. Вместе с тем, в оптовой торговле отмечается рост продаж продовольственных товаров, что может говорить о переориентации рынка торговли больше на оптовый сегмент.

Периодические исследования

Деловая активностьВВПКлара Сейдахметова

02 сентября 22

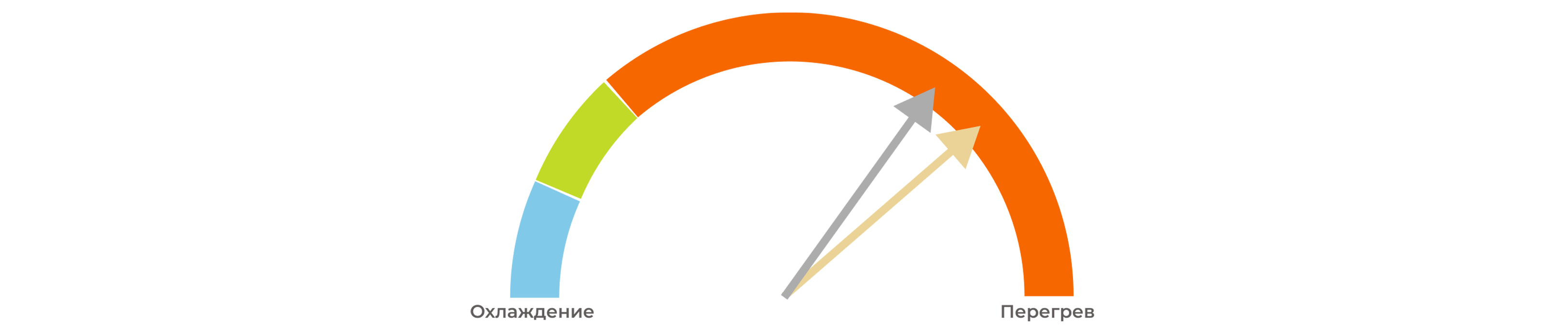

Дэшборд по оценке текущей экономической активности (02.09.2022)

По результатам дэшборда 20 из 29 факторов указывают на устойчивый перегрев экономики. Анализ проводился по 4 блокам: инфляции, монетарным, экономическим и внешним условиям. Также был проведен семантический анализ пресс-релиза НБРК.

По сравнению с прошлым дэшбордом 1 показатель в блоке инфляции и 2 в блоке монетарных условий перешли в зону охлаждения. Однако усиление перегрева в ранее наблюдаемых показателях сигнализируют о необходимости Правительству и НБРК продолжать принимать меры по стабилизации ситуации. Мы ожидаем дальнейшего повышения базовой ставки на следующем заседании Комитета по денежно-кредитной политике НБРК.

Периодические исследования

КурсДеловая активностьСтавкаИнфляцияJusan Analytics